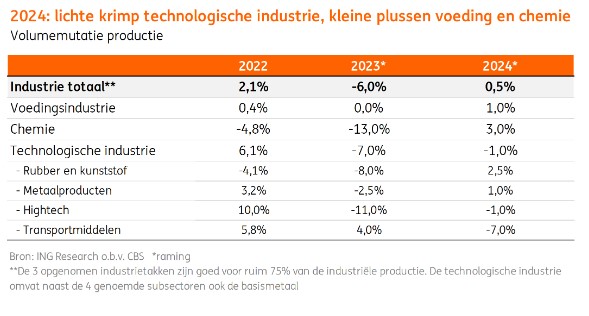

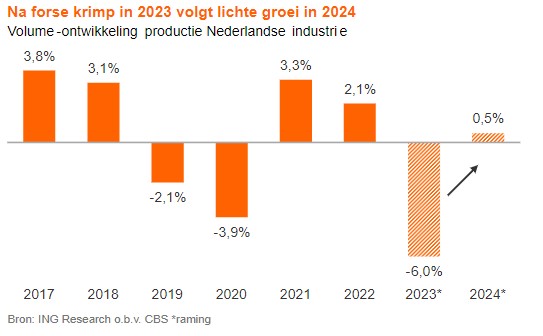

Na een zwaar 2023 met forse productiekrimp (-6%) groeit de industrie in 2024 naar verwachting weer licht (+0,5%). Een beperkt aantrekkende uitvoer is daarvoor van groot belang, ook omdat de bedrijfsinvesteringen voorlopig krimpen.

Auteur: Edse Dantuma, econoom Industry & Healthcare bij ING

Stevig herstel laat nog op zich wachten, maar door hernieuwde voorraadopbouw verwachten wij in 2024 vooral aan het begin van productieketens een gematigde groei. Zo kan de productie van basismaterialen en in mindere mate die van halffabricaten weer wat toenemen. Voorraadaanvulling zal ook in de wereldwijde halfgeleiderindustrie voor enige nieuwe groei zorgen, maar de voor Nederland zo belangrijke chipmachinebouw plukt daar pas later, bij een sterker aantrekkende chipvraag, de vruchten van. Het relatief grote belang van de halfgeleidermarkt en de chemie maken de Nederlandse industrie conjunctuurgevoeliger dan die van Duitsland en de rest van de eurozone. Daardoor is de terugval relatief groot geweest, terwijl de opgaande lijn eerder ook steiler was.

Afgezwakte economie

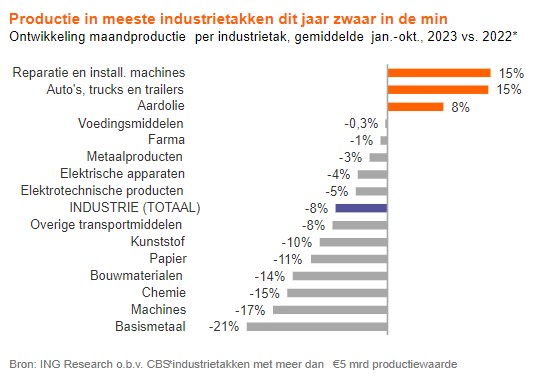

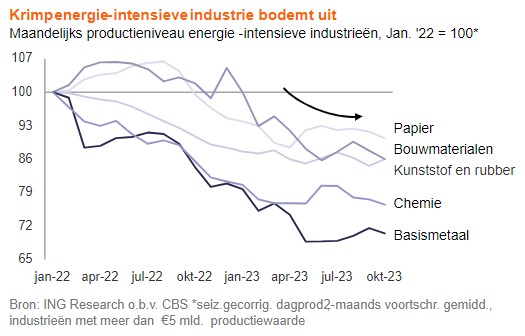

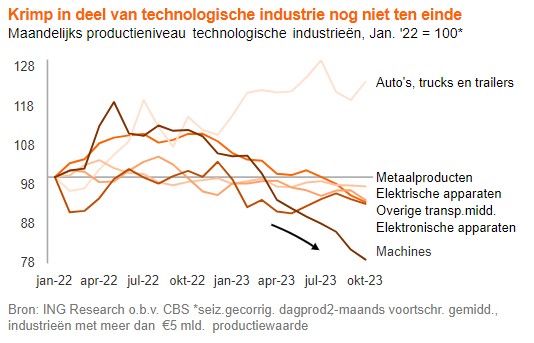

De Nederlandse industrie heeft in 2023 de gevolgen van de afgezwakte economie aan den lijve ondervonden. De in 2022 ingezette productiekrimp is de eerste jaarhelft van 2023 nog verhevigd, waarna in het derde kwartaal enige matiging is opgetreden. De krimp was in het derde kwartaal met min één procent lager dan in het tweede, toen de productie ruim drie procent lager uitkwam dan kwartaal ervoor. Terwijl de krimp in 2022 vooral de energie-intensieve basisindustrie trof, moesten in 2023 ook fabrikanten van eindproducten eraan geloven.

Teruggang nu ook aan het eind van productieketens voelbaar

Naast de afgezwakte vraag als gevolg van hoge inflatie en rentestijgingen zijn nog enkele andere oorzaken voor de sterke krimp aan te wijzen. Samen met producenten van kunststofproducten en bouwmaterialen had de basisindustrie – denk aan chemie, basismetaal en papier – nog altijd last van de structureel hogere energieprijzen en een hardnekkige voorraadafbouw. Daarnaast raakten de afnemende consumentenbestedingen, export en investeringen fabrikanten van eindproducten ook stevig. Daarbij is opvallend dat machinefabrikanten tot en met oktober veel minder produceerden (-17%) na twee jaar van groei met dubbele cijfers. De vrachtauto-industrie profiteerde door de eerder opgebouwde orderpositie juist van verbeterde toelevering. Al met al zeer uiteenlopende marktomstandigheden, waarbij de afgezwakte vraag een constante is die ook aan het eind van productieketens nu voelbaar is. Reparateurs van machines vormen hierop de anticyclische uitzondering. Uitstel van investeringen heeft extra vraag naar onderhoudswerkzaamheden tot gevolg.

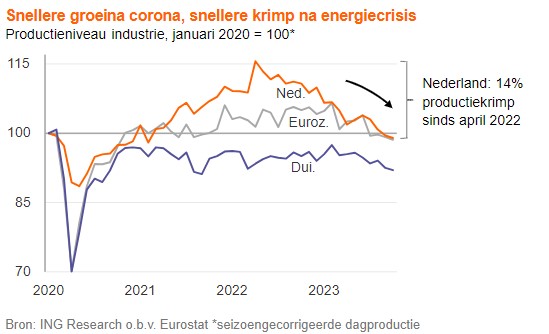

Na koploper nu achterblijver in Europa

Was de Nederlandse industrie na het begin van de pandemie nog een koploper binnen de eurozone, de afgelopen anderhalf jaar zakt de productie relatief snel weg. Hoewel de industriële productie in vrijwel heel Europa stagneert of krimpt, ging het gemiddeld genomen nergens zo steil naar beneden als hier. De Nederlandse productie kwam in oktober nipt onder het niveau van vlak voor de pandemie uit. Dat is vergelijkbaar met de eurozone als geheel, maar beter dan Duitsland, waar de productie acht procent onder het pre-coronaniveau lag. Per saldo springt de Nederlandse industrie er dus goed uit.

Nederlandse industrie conjunctuurgevoeliger

De bloeiperiode van de in ons land relatief grote halfgeleiderindustrie heeft aan de sterke groei bijgedragen. Het effect daarvan is dat de neergang op de chipmarkt de Nederlandse industrie nu ook bovengemiddeld raakt. Net als de krimp in de conjunctuurgevoelige chemie. Deze bedrijfstak maakt in Nederland een twee keer zo groot deel uit van de totale industrieproductie als in Duitsland. Het productieaandeel van de auto-industrie is bij ons juist maar een vijfde van het Duitse. Dat is nou net de enige industrietak die in 2023 in heel Europa een sterke inhaalgroei heeft laten zien. Dat kleine automotive-aandeel heeft er ook aan bijgedragen dat de productie in toeleverende industrieën als de basismetaal en kunststofindustrie in Nederland sterker is teruggevallen dan in Duitsland en de eurozone als geheel.

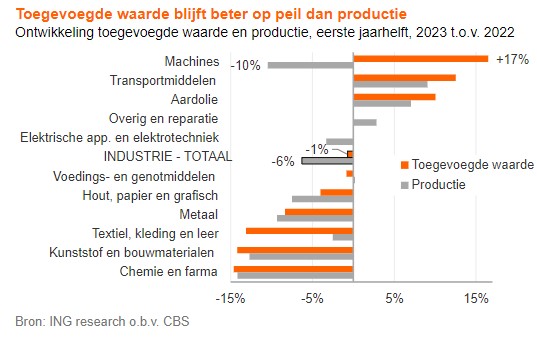

Krimp toegevoegde waarde gestut

Na een stijging in 2022 als gevolg van de verslechterde marktomstandigheden en de afbouw van steunmaatregelen, is het aantal industriële faillissementen in de loop van 2023 gestabiliseerd op een niveau dat vergelijkbaar is met de jaren voor de pandemie. De winstgevendheid staat weliswaar al geruime tijd onder druk, maar door stijgende prijzen door te berekenen hebben veel industriebedrijven het resultaat tot nu toe enigszins op peil weten te houden. Producenten hebben hun inkoop sterk teruggeschroefd, ook omdat voorraden al relatief ruim waren door de aanleg van extra buffers om tekorten voor te zijn en voorraad houden door de hogere rente duurder is geworden. Dit blijkt ook uit de relatief gunstige ontwikkeling van de toegevoegde waarde (het verschil tussen de productie en het verbruik van energie, materialen en diensten). Gemiddeld genomen is die in de eerste helft van 2023 slechts met één procent veel minder afgenomen dan de productie, in vergelijking met een jaar eerder. Veel minder dus dan de productie die met zes procent is gekrompen. Maar dit is deels een tijdelijk fenomeen. Om groei mogelijk te maken, zal vroeg of laat extra inkoop nodig zijn.

Grote verschillen tussen industrietakken

De gemiddelde sectorontwikkeling verhult echter de enorme verschillen tussen industrietakken. Tegenover tien procent productiekrimp stellen machinebouwers bijvoorbeeld zeventien procent groei van de toegevoegde waarde in de eerste helft van 2023. Niet voor niets een branche die lange tijd met grote toeleveringstekorten aan elektronische onderdelen kampte en nu vanwege aangelegde buffervoorraden in combinatie en vraagterugval minder hoeft in te kopen. Bedrijven in de chemie en farma schreven in doorsnee op beide maatstaven dubbelcijferige krimpcijfers, net als de kunststof- en bouwmaterialenproducenten.

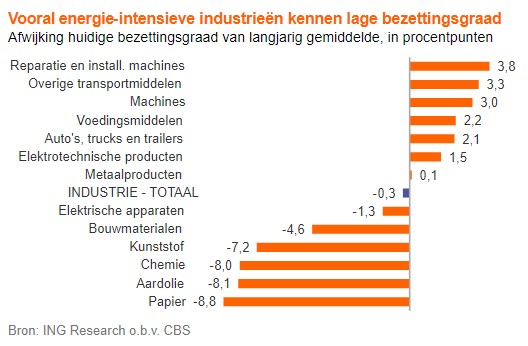

Investeringen in energie-intensieve industrieën blijven onder druk

Terwijl fabrikanten van eindproducten nog een hoge bezetting van machinecapaciteit kennen, draaien producenten van energie-intensieve halffabricaten nog altijd een stuk minder. Hoewel de acute dreiging door goed gevulde gasopslagen is geweken, leidt de nasleep van de energiecrisis van 2022 nog geruime tijd tot verhoogde energietarieven. In het najaar van 2023 zijn de Europese gasprijzen nog altijd vier tot vijf keer zo hoog als in de VS, vooral vanwege de extra import van LNG die nodig is om Russisch gas te vervangen. Door dit kostenverschil blijven investeringen in Nederlandse en Europese productielocaties de komende jaren naar verwachting onder druk staan. De lage bezetting begint voor de energie-intensieve branches steeds problematischer te worden. Zij hebben een hoge productiviteit nodig om de marges enigszins op peil te houden. Investeringen staan dan ook zwaar onder druk, terwijl voor de energietransitie juist in deze industrieën forse investeringen nodig zijn.

Wel investeringen in energietransitie, maatwerkafspraken kunnen versnelling brengen

Tegelijkertijd zit de industrie niet stil. Zo zijn er volop proefprojecten om productieprocessen in de chemie en basismetaal te verduurzamen met groene waterstof. Infrastructuur daarvoor is in de maak. Nederland loopt bovendien voorop in CO2-opslag, met de projecten Porthos en Aramis. Ondersteuning vanuit de verder uit te werken maatwerkafspraken met de overheid kan versnelling brengen. Die zal voor de industrie ook nodig zijn om op termijn te kunnen blijven concurreren in een omgeving van teruglopende vraag en toenemende klimaateisen. Zoutproducent Nobian is daarin het verst. Zij hoopt in het eerste kwartaal van 2024 met EZK een overeenkomst te sluiten om met overheidssteun haar CO2-neutraliteitsdoel te vervroegen van 2040 naar 2030.

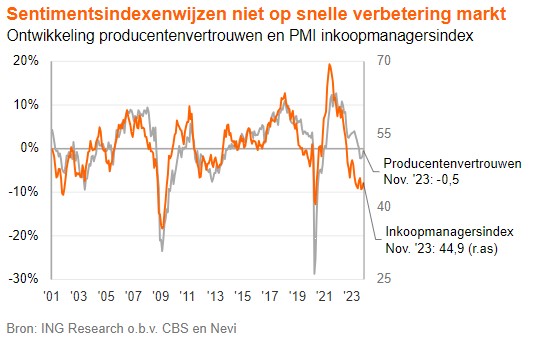

Producenten nog pessimistisch gestemd

Het producentenvertrouwen is in oktober en november iets opgekrabbeld. Toch is de meerderheid van de producenten nog licht negatief gestemd. De stand van de meer voorlopende inkoopmanagersindex wijkt vanuit historisch perspectief sterk negatief af van het producentenvertrouwen. Dit biedt weinig zicht op een brede industriële opleving op korte termijn.

Afbouw voorraden nog niet ten einde

Al sinds augustus 2022 beoordeelt een relatief ruime meerderheid van de producenten hun voorraad gereed product als te hoog. Maar door eerdere sterke voorraadopbouw vanwege aanvoerverstoringen en een sterke vraagterugval, hadden producenten veel moeite met het wegwerken van overtollige voorraden. Pas sinds juli 2023 worden de voorraden gereed product daadwerkelijk kleiner. Wanneer deze trend doorzet kan in 2024 weer enige voorraadopbouw en bijbehorende productiegroei optreden. Dit zal naar verwachting nog wel een aantal maanden op zich laten wachten. Voordat er meer geproduceerd kan worden, zijn er meer grondstoffen en halffabricaten nodig.

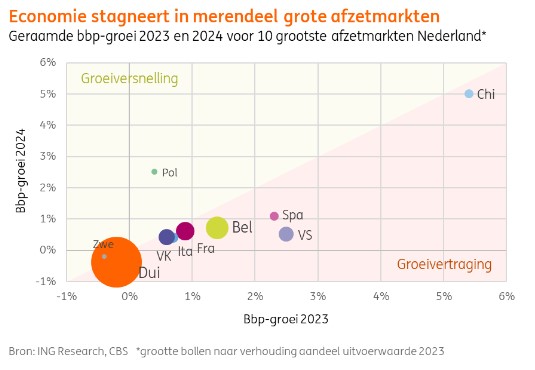

Buitenlandse en binnenlandse vraag blijft gedrukt

De uitvoer daalde in 2023 drie kwartalen op rij, met name die van goederen. Over de hele linie vinden industrieproducten moeilijker hun weg naar het buitenland. Aanvankelijk vooral de basisproducten en halffabricaten, maar gedurende het jaar dook ook de uitvoer van machines en voedingsmiddelen in de min. Afkoeling van de wereldwijde conjunctuur zorgt in 2024 voor een bescheiden exportontwikkeling. In de VS verwachten we een milde recessie. In de eurozone, de veruit belangrijkste exportbestemming voor industriebedrijven, zal de stagnatie voorlopig aanhouden, met aan het eind van 2024 een bescheiden herstel. In Azië valt wel substantiële groei te verwachten, maar die zal gemiddeld genomen niet veel hoger zijn dan in 2023. In Nederland blijft de economische groei, na de stagnatie in 2023, waarschijnlijk zeer bescheiden.

Machinereparateurs maken overuren

De binnenlandse investeringen nemen naar verwachting in 2024 af met zo’n drie procent, terwijl in 2023 sprake is van zo’n 3,5 procent groei. Dit drukt de vraag naar kapitaalgoederen in de industrie. De stijging van de rentelasten zetten in 2024 door, zelfs als de beleids- en marktrentes weer wat gaan dalen. Veel bedrijven hebben de rentelasten slechts beperkt zien oplopen, doordat de lage rente langer is vastgezet. Bovendien zijn de wereldwijde groeiverwachtingen en de productvraag vanuit ons eigen land bescheiden. Hoewel de Nederlandse industrie zelf in meerderheid nog een lichte investeringsgroei verwacht, ligt de investeringsbereidheid fors lager dan gebruikelijk. Steeds vaker vindt uitstel van geplande investeringen plaats. Het bestaande machinepark blijft door extra onderhoud en revisie langer in gebruik. Dat is ook zichtbaar in de goede zaken die machinereparateurs momenteel doen.

In 2024 bescheiden groei

Al met al verwachten we voor 2024 voortgaande economische stagnatie die in een lichte groei van de industriële productie uitmondt (+0,5%). Een beperkt aantrekkende uitvoer is daarbij van groot belang, te meer omdat de bedrijfsinvesteringen voorlopig krimpen. Zo’n zeventig procent van de industriële afzet gaat naar het buitenland. De internationale economische stagnatie drukt de industriële productie dus stevig. Onder invloed van een lagere inflatie en hogere lonen kan een lichte groei van de consumentenbestedingen geleidelijk een ommekeer in gang zetten. Industriebedrijven anticiperen daar doorgaans tijdig op door hun inkoop en voorraadposities weer op te schroeven.

Vooral aan begin van productieketens weer enige groei mogelijk

Net als in de andere energie-intensieve industrieën bodemt de krimp in de chemische industrie uit. Een aantrekkend gasverbruik, tot het hoogste niveau in ruim anderhalf jaar, een afbouw van overtollige verkoopvoorraden en voorzichtige verbetering van de orderinstroom wijzen daarop. Steviger herstel laat nog op zich wachten, maar door hernieuwde voorraadopbouw verwachten wij in 2024 aan het begin van productieketens een gematigde groei. Zo kan de productie van basismaterialen en in mindere mate van halffabricaten weer wat toenemen.

Na zwaar jaar krimpt technologische industrie in 2024 nog licht

Na een zwaar 2023 krimpt de technologische industrie in 2024 als geheel nog licht. Enige groei binnen deze branche komt eerder vanuit de kunststofverwerking, metaalbewerking en elektrotechniek dan vanuit de fabrikanten van kapitaalgoederen, zoals apparaten, machines en transportmiddelen. Als gevolg van eerdere vertragingen in materiaalleveringen en de relatief lange looptijd van orders, kenden machinebouwers in de halfgeleiderindustrie en vooral autofabrikanten nog een relatief goed 2023. Makers van machines en apparaten voor andere productmarkten zagen orderboeken en productie al eerder verslechteren. Bij hen komt de verminderde investeringsbereidheid van eindproducenten hard aan. Het voorlopige einde van de autoassemblage bij Nedcar gaat in 2024 een flinke hap uit de transportmiddelenproductie nemen. Ook toeleveranciers gaan daar last van krijgen.

Voorzichtig herstel chipvraag in 2024

Net als de vraag naar elektronische apparatuur zat de halfgeleidervraag in 2023 in het slop. De internationale chipproductie lijkt voorzichtig weer de weg omhoog in te slaan. Voorraadaanvulling kan in 2024 voor groei van de wereldwijde halfgeleiderindustrie zorgen. Verdere digitalisering, kunstmatige intelligentie en technische oplossingen voor de energietransitie drijven de vraag naar chips structureel op, maar de voor Nederland zo belangrijke chipmachinebouw plukt daar pas later weer de vruchten van. Chipmachinemakers blijven daardoor kampen met uitgestelde orders. Voordat de machinevraag weer aantrekt, zal de chipvraag eerst substantieel moeten verbeteren. Waar machinebouwers in 2023 de kleinere orderinstroom invulden door nog openstaande orders weg te werken, wordt dat in 2024 een lastiger verhaal.